- 今日申购:君逸数码、舜禹股份、威迈斯、盛邦安全

- 【打新策略】7月17日:盛邦安全、威迈斯、舜禹股份、君逸数码

- 双皇之战华为Mate6B体育平台官网入口0Pro大战iPhone15Pro9月的

- 手机数码十大品牌排名

- 手机拆解装裱艺术展亮相深圳华强北博物馆

- OPPO ColorOS 宣布联手长虹、创维电视支持手机一键投屏

邮箱:demo@xaingyun.com

手机:13900001111

电话:400-123-4567

地址:广东省广州市天河区天河路

【打新策略】7月17日:盛邦安全、威迈斯、舜禹股份、君逸数码

B体育官方网站公司专注于网络空间(Cyberspace)安全领域,主营业务为网络安全产品的研发、生产和销售,并提供相关网络安全服务。公司性质为民营企业。公司为用户提供网络安全基础类产品、业务场景安全类产品、网络空间地图类产品以及网络安全服务,是国内领先的网络安全产品厂商。公司系全国十三家国家级网络安全应急服务支撑单位之一,为工信部认定的国家级专精特新“小巨人”企业。

(1)成长性:过去三年,营收复合增速30.31%,归母净利润复合增速36.66%(扣非33.37%);2023年上半年,营收同比增速预计27.72%~59.65%,归母净利润同比增速预计11.1%~-130.66%。业绩季节性强。

(5)产业链:公司原材料主要为工控机、服务器、扩展卡等硬件设备与配件辅料及数据授权等,下游包括政府和公共企事业单位、电信、金融、工业、教育等市场。

发行估值:39.9元的发行价,30亿的市值,71倍的发行市盈率(对应2022年业绩的静态市盈率),65倍的滚动市盈率PE(ttm)。

(1)绝对估值法,对应低中高增长情景(未来十年15%/20%/25%)的每股内在价值分别为20.73元/28.72元/40.02元,涨幅空间-48.06%/-28.01%/0.31%,发行价在高情景内在价值附近。

(2)相对估值法,当前证监会二级软件业市盈率73倍,申万二级IT服务行业46倍,发行估值接近行业水平。

(3)可比公司方面,6家可比公司平均PE(ttm)过100倍了,公司PEttm低于可比公司。

公司专注于新能源汽车领域,主要从事新能源汽车相关电力电子产品的研发、生产、销售和技术服务。主要产品包括车载电源的车载充电机、车载DC/DC变换器、车载电源集成产品,电驱系统的电机、电驱总成,以及液冷充电桩模块等。

公司在车载电源行业深耕多年,取得了领先的市场份额,积累了大量具有战略合作关系的整车厂客户资源。报告期内,公司在中国乘用车车载充电机市场的市场份额分别为17.30%、20.90%和20.40%,排名分别为第1名、第1名和第2名。

(1)成长性:过去三年,营收复合增速73.9%,归母净利润复合增速105.16%(扣非116.92%);2023年上半年,营收同比增速预计42.9%~49.56%,扣非归母净利润同比增速预计56.02%~75.17%。

(2)盈利能力:2022年毛利率19.76%,净利率7.67%,24.16%,毛利率逐年下滑。

(4)资本结构:2022年资产负债率74.16%,有息负债5.03亿元,财务杠杆1.48倍。

(5)产业链:公司上游为零部件供应商,包括功率半导体、芯片、阻容器件等原材料,下游为新能源整车企业。

发行估值:47.29元的发行价,199亿的市值,74倍的发行市盈率(对应2022年业绩的静态市盈率),61倍的滚动市盈率PE(ttm)。

(1)绝对估值法,对应低中高增长情景(未来十年15%/20%/25%)的每股内在价值分别为21.2元/30.16元/42.83元,涨幅空间-55.18%/-36.21%/-9.43%,发行价在高情景内在价值附近。

(2)相对估值法,当前证监会二级行业汽车制造业市盈率ttm27倍,申万二级行业汽车零部件行业29倍,公司发行估值高于行业水平。

公司系水务行业的国家高新技术企业,主营业务包括二次供水和污水处理业务。同时,公司逐步开展智慧管理平台的研发与搭建,为业务的智慧化管理提供支持,致力于成为二次供水、污水处理、智慧水务的整体解决方案综合服务商。

(1)成长性:过去三年,营收复合增速31.66%,归母净利润复合增速23.24%(扣非24.96%);2023年上半年,预计营收同比增速18.53%~31.7%,归母净利润同比增速12.67%~37.59%。

(4)资本结构:2022年资产负债率60.68%,有息负债6.4亿元,财务杠杆1.83倍,负债率偏高。

(5)产业链:水务行业产业链主要由供水和污水处理两部分组成。发行人二次供水业务和污水处理业务分别处于产业链偏上游和偏下游。

发行估值:20.93元的发行价,34亿的市值,38倍的发行市盈率(对应2022年业绩的静态市盈率),34倍的滚动市盈率PE(ttm)。

(1)绝对估值法,对应低中高增长情景(未来十年10%/15%/20%)的每股内在价值分别为10.11元/15.26元/22.61元,涨幅空间-51.69%/-27.07%/8.05%,发行价在高情景内在价值附近(且高负债导致永续占比过高)。

(2)相对估值法,当前证监会二级专用设备制造业市盈率ttm31倍左右,申万二级环境治理行业16倍左右,公司发行估值高于行业水平。

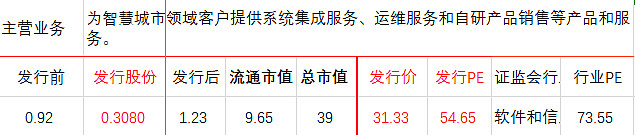

发行人是一家专业的智慧城市综合解决方案提供商,主营业务是为智慧城市领域客户提供系统集成服务、运维服务和自研产品销售等产品和服务。

发行人主要采用物联网、云计算、大数据、人工智能、BIM等新一代信息应用技术,业务环节涵盖智慧城市项目的技术咨询、方案设计、软硬件的开发、系统集成、项目实施和运营维护等。

(1)成长性:过去三年,营收复合增速11.81%,归母净利润复合增速9.94%(扣非10.42%);2023年上半年,预计营收同比增速2.93%~28.66%,归母净利润同比增速5.14%~21.18%。

(3)现金流:近三年公司经营现金流和自由现金流两年为正一年为负,平均净现比0.37。现金流较差。

(5)产业链:公司上游主要为安防/消防设备、多媒体设备、 计算机IT 设备、感知设备等产品,公司主要客户为国有企业、政府部门、事业单位等非民营企业。

发行估值:31.33元的发行价,39亿的市值,55倍的发行市盈率(对应2022年业绩的静态市盈率),58倍的滚动市盈率PE(ttm)。

(1)绝对估值法,对应低中高增长情景(未来十年14%/18%/23%)的每股内在价值分别为18.86元/24.36元/33.8元,涨幅空间-39.8%/-22.24%/7.87%,发行价在高情景内在价值附近。

(2)相对估值法,当前证监会二级行业软件和信息制造业市盈率ttm74倍,申万二级IT服务行业市盈率ttm46倍,公司市盈率与行业基本持平(两种行业均值)。

(3)可比公司方面,4家可比公司平均PE(ttm)71倍(其中一家亏损),公司市盈率ttm低于可比公司。

综合判断:虽然市盈率低于可比,但实在乏善可陈,放弃申购。ps:A值小于40亿的公司已经占到约1/3了。

声明:本文偏重基本面和内在价值/估值分析,无法保证“建议申购”的股票不破发和“放弃申购“的股票不大涨。文中观点,仅供参考。

-

2018-05-18CMS是如何应运而生的?

-

2018-05-18网站建设,静态页面和动态页面如何选择

-

2018-05-18网站建设的五大核心要素

-

2018-05-17一文读懂互联网女皇和她的报告:互联网领域的投资圣经、选股指南

-

2018-05-17新手科普文!什么是用户界面和体验设计?

-

2018-05-17用户界面设计和体验设计的差别